Na trzích je cítit zvláštní atmosféra. Jako by si kolektivní vědomí investorů řeklo, že si zvolí pouze to, co je příjemné. A když už trh vykáže pár slušných dní, přichází chuť „nebýt mimo“. FOMO to ještě není, ale jeho obrysy jsou patrné. Rizika zůstávají, ale v tuto chvíli jakoby ztrácela váhu. Negativní zprávy trh přechází, ty pozitivní okamžitě oceňuje.

FOMO (z angličtiny Fear of Missing Out) (znamená strach, že o něco přijdeš. Ve světě investic to popisuje situaci, kdy lidé nakupují jen proto, že se bojí, že zmeškají zisk.)

Trh si vybírá jen to, co chce slyšet

Nezaměstnanost v USA zůstává nízká, ale zároveň se nezlepšuje. Spotřebitel slábne – výsledky McDonald’s to naznačují více než makrostatistiky. Výdaje domácností jsou opatrnější, přesto se trh rozhodl tuto informaci ignorovat. Trump tlačí na FED, aby snižoval sazby – nejen z důvodů politických, ale i proto, že vláda USA bude brzy potřebovat masivně refinancovat dluh za lepších podmínek.

FED zatím odolává. Jasně naznačuje, že žádné snížení sazeb nebude dříve než v červnu nebo červenci. Inflační rizika přetrvávají – cla zavedená v rámci nové vlny obchodních sporů mají potenciál být proinflační. A k tomu se přidává i geopolitická složka: Japonci otevřeně zvažovali využití amerických státních dluhopisů jako páky v obchodní válce. Nakonec otočili – logicky, protože USA a Japonsko jsou ekonomicky provázaní spojenci. Ale ten tón se změnil.

Bondy přešlapují

Americké 20leté a 30leté bondy se od začátku roku nehnuly z místa. Výnosy kolísají, ale cenově stojíme. To není projev jistoty, ale váhání. Trh čeká na jasnější směr, který nepřichází. Fed zatím zůstává neoblomný – sazby nezměnil, a i když Trump tlačí na jejich snížení kvůli nutnosti refinancovat enormní federální dluh, Powell a spol. zatím necukli.

Navíc sám FED začíná přiznávat, že cla mohou být lehce proinflační. A pokud inflace zůstane lepkavá, žádné snižování se konat nebude. Nejbližší reálné okno pro snížení? Možná červen. Nebo až červenec. A pokud ne tehdy, pak nás čeká celé léto v režimu „wait and bleed“.

Technická rally na vratkých základech

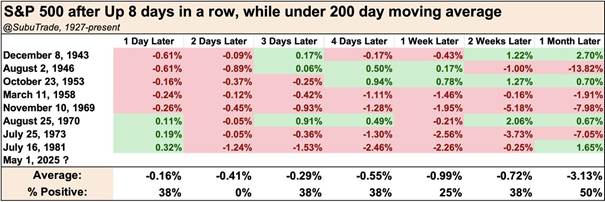

Graf SPY ukazuje impozantní odraz z dubnového dna, doprovázený růstem objemů, RSI nad 60 a MACD v býčí konstelaci. Index SP500 má za sebou 8 růstových dní v řadě – statisticky extrémně vzácná událost, která v minulosti často končila korekcí. Průměrný vývoj po takové sérii byl po měsíci -3,13 %, se šancí na pozitivní výsledek pouhých 50 %.

Zároveň jsme stále pod 200denním průměrem – tedy v dlouhodobě medvědím teritoriu. Historická zkušenost říká: technická síla nestačí, pokud není podpořena šířkou trhu.

Breadth: pod kapotou to nevypadá růžově

- první co je to Breadth - (česky přibližně „šířka trhu“) je pojem z technické analýzy, který ukazuje, kolik akcií se skutečně podílí na pohybu trhu – tedy zda je růst (nebo pokles) indexu podpořen většinou akcií, nebo jen několika velkými tituly.

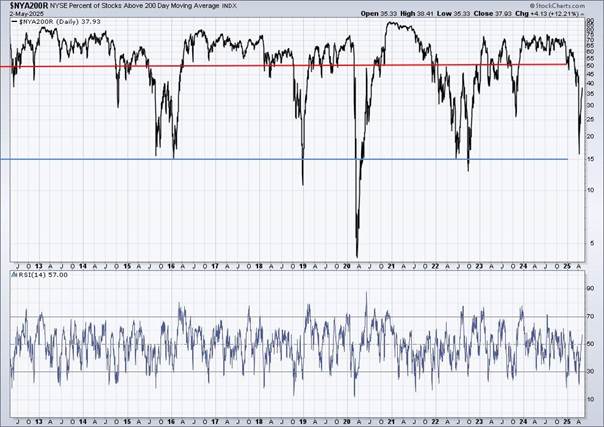

Indikátor $NYA200R (obr.) – tedy procento akcií NYSE nad 200DMA – je stále pod 40 %, což je zóna slabosti. Když většina akcií neroste spolu s indexem, jde o varovný signál. Poslední prudký odraz (+12,2 % denní změna) připomíná výdech v rámci sestupného trendu, nikoliv nový býčí trh.

Historie se rýmuje: echo let 1998–1999

Porovnání aktuálního vývoje (2021–2025) s lety 1998–1999 je znepokojivě přesné. Tehdy i nyní trh klesl přibližně o 20 % v krátkém období a následně prudce vyrostl. Výsledkem bylo přefouknutí technologické bubliny. Dnes vidíme podobný pattern – s tím rozdílem, že valuace jsou ještě vyšší a monetární politika zatím zůstává utažená.

Volatilita a úroková očekávání: klid před bouří?

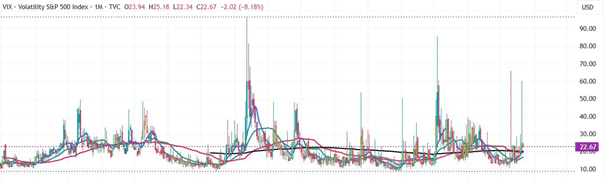

Index VIX se drží v pásmu 22–24, což historicky není extrém, ale rozhodně nejde o klidné vody. Divergence na RSI ukazují, že trh si „koleduje“ o výbuch volatility – typicky v důsledku nějakého katalyzátoru.

Tím může být změna očekávání úrokových sazeb – pohled na SOFR a ASX futures ukazuje, že trh stále započítává 75–125 bps poklesu do konce 2026. Ovšem stabilita těchto očekávání je velmi křehká. Pokud inflace neochladne nebo geopolitické riziko eskaluje, scénář prudkého přecenění je na stole.

Berkshire vs. trh: stará škola vítězí

Tabulka výkonnosti Berkshire Hathaway vůči S&P 500 (obr. 2) připomíná jednoduchou pravdu: v časech přehnaného optimismu trpí hodnotoví investoři, ale z dlouhodobého pohledu vítězí. Od roku 1965 udělala Berkshire +5,5 milionu %, zatímco S&P „jen“ +39 tisíc %. V roce 2024 navíc překonala index o 0,5 p.b. – v prostředí vysoké volatility je tato stabilita cennější než kdy dřív.

Na trh ale dopadla zpráva, že Warren Buffett – ikona a motor celé filozofie Berkshire – oznámil, že k 31. prosinci 2025 formálně ukončí své působení ve vedení společnosti. Akcie BRKB na to logicky reagovaly negativně. Trh nemá rád nejistotu, a v tomto případě jde o symbolickou změnu epochy.

Přesto se podle nás neděje nic překvapivého – Buffettovi je 94 let a jeho odchod byl otázkou času. Co je důležitější: Greg Abel, který ho nahradí, se na svou roli připravuje roky a ve vedení již de facto figuruje jako klíčový operátor. Věříme, že přechod bude hladký a bez zásadního dopadu na strategii společnosti.

Shrnutí: Stojíme na tenkém ledě

A co my?

My jsme využili technické rally, která přišla po dubnovém propadu, a na několika klíčových úrovních realizovali zisky. Nyní se usazujeme na straně a čekáme na větší konfirmaci, než jakou trh aktuálně nabízí. Cítíme, že krátkodobé pohyby postrádají hloubku a šířku, a jsme opatrní, abychom neskočili do druhé fáze falešného optimismu.

Zároveň ale pozvolna akumulujeme některé dlouhodobé pozice – zejména tam, kde vnímáme strukturální růstový příběh, silné fundamenty a dlouhodobou poptávku. Patří sem například Alphabet (Google) nebo AMD, které vidíme jako jádro nového digitálního a výpočetního světa. Současně stavíme část portfolia na kvalitních dividendových akciích, které nám pomáhají stabilizovat výnos v prostředí zvýšené volatility a vyšších sazeb.

Vedle toho se začínáme po očku dívat i na brazilský trh, kde aktuálně vidíme z regionálního pohledu možná největší potenciál. V portfoliu již dlouhodobě držíme Vale, což je pro nás strategická pozice – a máme v plánu ji dále akumulovat. Brazilie ale nabízí i další zajímavé příležitosti, a budeme je postupně analyzovat. Zajímá nás zejména energetika, komodity a sektor infrastruktury, kde může dojít k přeceňování vzhledem k geopolitickému posunu kapitálových toků.

Co se týče bondů, nacházíme se aktuálně stále poblíž našich nákupních úrovní a pomalu akumulujeme dlouhý konec křivky – zejména 20leté a 30leté americké státní dluhopisy. Nevidíme žádný realistický dlouhodobý scénář, ve kterém by sazby zůstaly na současných úrovních navždy. Dokonce i pokud to bude trvat déle – třeba několik let – věříme, že výnosová příležitost ve chvíli obratu bude stát za trpělivost.

Jediný scénář, kdy bychom byli nuceni naši pozici přehodnotit, by byla stagflace – tedy situace, kdy ekonomika stagnuje, ale inflace zůstává vysoká. To je prostředí, které je toxické pro dlouhé dluhopisy: výnosy by mohly dál růst a ceny padat. V takovém případě je plán:

Na takový vývoj ale zatím nevidíme dostatečně silné indicie – trh zatím nesignalizuje, že by se přesunul z dezinflačního režimu do stagflačního.

Poznámka: Tento článek je určen pouze pro informační účely a nepředstavuje investiční doporučení. Investice na finančních trzích jsou spojeny s riziky a je důležité provádět vlastní analýzy před rozhodnutím o investici.